引言

“金税四期”年底完成!

当国家税收征管加深了数字化和智能化,纳税人将如何进行税务风险管理?

01

【升级的“金税四期”】

金税四期上线之后,对纳税人的监控可以用四个全来说明:全方位、全业务、全流程、全智能。

02

【明确的“未来趋势”】

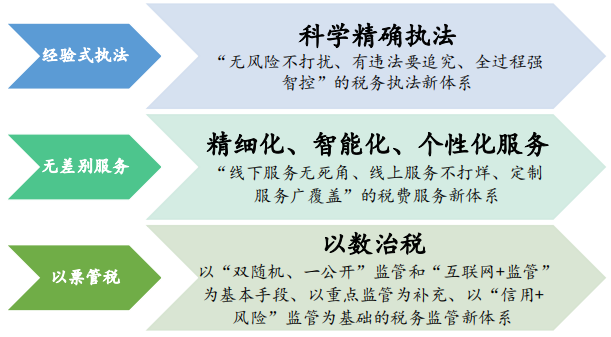

中办、国办印发了《关于进一步深化税收征管改革的意见》,指出了未来税收征管的新趋势。

一、2022年:三全&三性&二个一(基本开发完成)

①:2022年基本构建起全面覆盖、全程防控、全员有责的税务执法风险信息化内控监督体系;

②:同时,在税务执法规范性、税费服务便捷性、税务监管精准性上取得重要进展;

③:法人税费信息“一户式”、自然人税费信息“一人式”智能归集。

二、2023年:三转变&三自动

2023年基本实现信息系统自动提取数据、自动计算税额、自动预填申报。

三、2025年:智慧税务

基本实现发票全领域、全环节、全要素电子化。

基本建成功能强大的智慧税务,形成国内一流的智能化行政应用系统!

03

【重点检查项目】

恶意筹划行为的最终目的一般为逃避税,将在综合数据比对中跳出异常信号,如隐瞒收入、虚列成本、调节利润等方面。

1.隐瞒收入

“阴阳合同”、未按规定开具发票、未按规定确认收入,这是从业务流、票据流到数据流的过程,最终闭环在资金流。

随着全电发票的全国试行,各类发票信息将受到实时监控;随着《印花税法》的施行及有关事项的公告,合同信息也加入比对数据库;与各部门互通客户外部综合信息后,税务局很难不发现收入的异常。

2.虚列成本

运费不足以支撑超远距离业务?能耗不足以支持大规模生产?供应商社保人数偏低?随着发票全领域、全环节、全要素电子化,业务真实性问题将暴露无遗,虚列成本的迹象将随着开票行为发生而快速反映。

3.转移利润

法人税费信息“一户式”、非税业务信息共享,意味着企业继续利用关联关系、阴阳合同、税收洼地等恶意筹划措施,试图达到转移利润、偷逃税费目的的行为,将无处遁形。

04

【纳税人如何应对】

一、建立客商信用评价体系,加强上下游风险管控

为降低牵连风险,建议关注客户供应商的经营资质、经营能力、违法情况等异常信号。异常信号的性质及数量很可能预示着该企业可能受到各部门监管甚至走逃。

AI税务师:提供自定义上下游风险查询功能①利用司法风险、税务风险、经营风险的自定义风险项查询,快速筛查全部上下游②利用自定义期间上下游网络分布图,集中度一目了然③利用上下游地域分布图,快速了解业务内容合理性。

二、基于业务真实性,合理签订合同、合规开具发票、合法纳税申报

AI税务师:提供多税种、多维度的风险检测,风险提示包含风险说明、解决方案、法规、案例,风险包括但不限于以下方面①:上下游重点风险;②:发票品类风险;③:财税数据比对异常;④:印花税、研发费用加计扣除、出口退税等专项风险;⑤:入账错误、申报错误风险。

三、定期进行内部审计、财税风险筛查

随着金税四期的上线,信息技术监管趋于全面化、实时化,但是纳税人还是可以利用申报期间的时间差来及时查漏补缺。例如,在月度申报增值税前、次年企业所得税年度汇算清缴前,都有时间进行风险检测、了解风险、应对风险。

AI税务师:①一经开票即可检测发票风险、上下游风险,月度、年度纳税申报前进行检测,风险早知道、错误早调整、发展早规划。②检测精细化、全面化。模型库超过700项、指标超过1400项,分行业、分税种、多功能,助力用户进行财税风险筛查。

四、加强财税团队专业化、推进财税系统智能化

《意见》中指出:“将加强部门协作。大力推进会计核算和财务管理信息化,通过电子发票与财政支付、金融支付和各类单位财务核算系统、电子档案管理信息系统的衔接,加快推进电子发票无纸化报销、入账、归档、存储”。小微企业可以享受到数字化信息互通带来的行政便利,同时,“税收共治格局”也给中大型企业、集团公司提出了更高的管控要求。

建议纳税人根据公司业务情况做好财税人才储备、建立健全内控机制,促进公司业财税融合,做到风险前置。

同时,“金税四期”以数治税,建议纳税人推进业财税流程智能化、控制系统化,紧跟国家税务征管信息化趋势,为业务可持续发展保驾护航。

AI税务师:提供多功能数据查询、比对,助力用户进行财税风险管控。①多年度进项发票、销项发票信息查询功能②多年度财务报表比对功能③多年度纳税申报信息比对功能④盈利能力、营运能力、偿债能力、发展能力的数据分析及评分。

地址:浙江省杭州市滨江区建业路1076号中廊大厦

网址:http://www.ai-tax.cn

官方热线:0571-85055930

客服热线:15381189712