对于一般纳税人来说,实务中增值税进项抵扣是我们在财税工作中经常会碰到的问题,也与企业经营管理密切相关,是每月申报时都会关注的重难点。

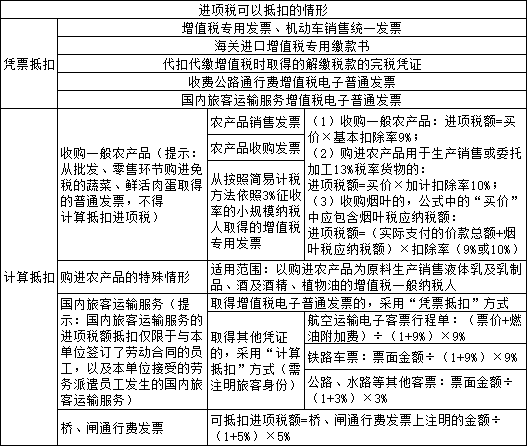

增值税进项税额有关抵扣范围,一般如下所示:

进项税抵扣的情形复杂多样,除去虚开发票外,也不乏其因不符合抵扣条件,而导致多计少计进项税额的情况。本文从多计进项税额的角度出发,检查核算上可能涉及的增值税风险。

企业销售行为涉及一般计税和简易计税等项目的,需要单独核算各类项目的进项税额;无法划分的,按照简易计税项目销售额占总销售额的比例计算不可抵扣进项税;

当企业存在上述行为时,需要检查是否忽略了简易计税部分进项税额不可抵扣的情形,而一并计入一般计税项目,导致多计进项税额的税务风险。

根据规定,企业经营过程中采购的货物或服务出现非正常损失时,原先抵扣过的进项税额应作转出处理。

未及时做转出处理,也可能涉及多抵进项税额的税务风险。

企业从金融机构贷款,金融机构向其收取的与贷款直接相关的费用,根据规定,同属接受贷款服务项目,不得抵扣进项税额。

企业可能存在对上述费用取得的专用发票进行申报抵扣的情形,造成多计进项税额的税务风险。

近日,某外贸企业收到主管税务局推送的“增值税进项税额转出不足风险“。

企业负责人收到该风险疑点后,一头雾水,搞不清楚风险产生的原因,同时对可能面临的处罚心里没底、不知道怎么应对税务风险自查。于是联系了我们并提出了两个诉求:

在承担这个项目后,我们随即通过使用智能税务服务平台,对该企业近三年的税务风险进行检测。通过报告发现其简易免税销售占比与进项税额转出占比差额一直大于5%,正是由于该企业往年存在简易计税或者免税销售额,导致进项税额转出不足,出现多抵扣进项税额的税务风险。

针对该情况,我们通过产品的核实思路和参考依据,在了解企业业务的基础上,对该企业的销售业务(一般计税项目、简易计税项目和免税项目)、进项增值税专用发票的取得情况与销售业务的关系进行了一次排查,梳理了相关业务数据,准确核算出了应转出税额为46.53万,并向税务局递交了相关业务、财务证明材料,得到了税务局的认可,补缴了相关税费,有效地应对了本次自查、也帮助企业树立了财税风险意识、提供了提前防范税务风险的工具,为企业避免了更多的风险。